Ratgeber

Einmalprämie oder Sonderzahlung

0

- 10. Juni 2021

Inhaltsverzeichnis

Ratgeber

Einmalprämie oder Sonderzahlung

0

- 10. Juni 2021

Mitarbeiterbindung- und Motivation ist in Zeiten des Fachkräftemangels wichtiger denn je geworden. Sonderzahlungen sind hierfür eine gute Lösung. Hier erfahren Sie, was man unter Sonderzahlungen und einer Einmalprämie versteht und was Sie als Arbeitgeber bei der Auszahlung beachten sollten.

Was sind Sonderzahlungen?

Der lohnsteuerliche Begriff „sonstige Bezüge“ ist als Gegensatz zum laufenden Arbeitslohn zu verstehen. Er entspricht im Wesentlichen dem sozialversicherungsrechtlichen Begriff „einmalige Zuwendungen“.

Welche Arten von Sonderzahlungen gibt es?

- Gratifikationen: zusätzliche Zuwendungen zum Gehalt aus einem bestimmten Anlass, z. B.

- Weihnachtsgeld und Urlaubsgeld, auch 13. und 14. Monatsgehalt genannt

- Hochzeits- und Geburtsbeihilfe

- Treue-Prämie für Mitarbeiter: Einmalzahlung ab einer bestimmten Dauer der Betriebszugehörigkeit

- Corona-Prämie: unter bestimmten Voraussetzungen steuerfreie Beihilfe zur Abmilderung der zusätzlichen Belastung durch die Corona-Krise

- Abfindung: Zahlung des Arbeitgebers zur Beendigung des Arbeitsverhältnisses

- Tantiemen: variable Zahlungen, die an den Gewinn eines Unternehmens gekoppelt sind

- Leistungsbonus: meist Bonus für besonders erfolgreiche individuelle oder Gruppenprojekte

Sonstige Bezüge und laufender Arbeitslohn: Wo liegt der Unterschied?

Sowohl bei der Lohnsteuer als auch im Sozialversicherungsrecht werden einmalige Bezüge anders behandelt als laufender Arbeitslohn. Die nachfolgenden Ausführungen beinhalten die lohnsteuerliche Behandlung der sonstigen Bezüge.

Laufender Arbeitslohn sind die regelmäßigen Vergütungen für die Arbeitsleistung (gewöhnliche Arbeitszeit, Überstunden, Sonntagsarbeit usw.) während der üblichen Lohnzahlungszeiträume. Zum laufenden Arbeitslohn gehören auch solche Bezüge, deren Höhe schwankt (z. B. laufende Umsatzprovision).

Sonderzahlungen sind demgegenüber alle Vergütungen, die ihrem Wesen nach nicht zum laufenden Arbeitslohn gehören, insbesondere also solche, die als einmalige Zahlung aus besonderem Anlass oder zu einem bestimmten Zweck gewährt werden.

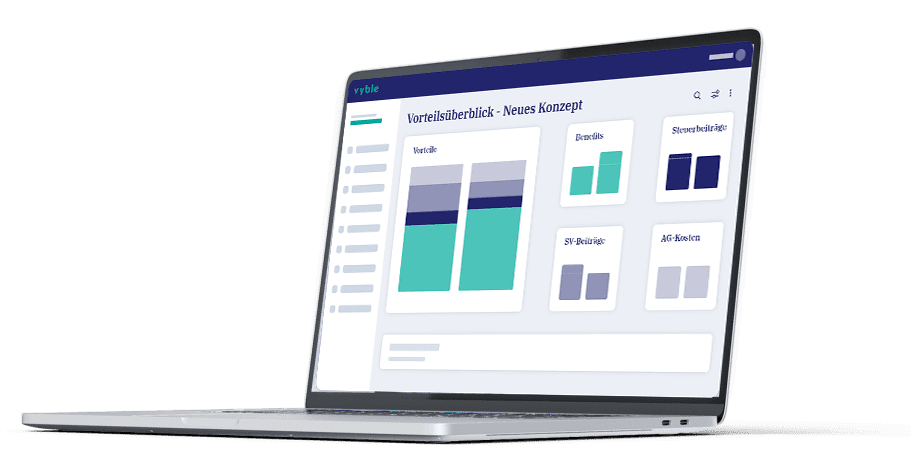

Sonderzahlungen leicht gemacht

Mehr für Ihre Mitarbeiter: Schöpfen Sie Steuerpotenziale durch intelligente Algorithmen optimal aus – mit der vyble® Plattform.

Ist ein Bonussystem heute noch zeitgemäß für die Mitarbeiterpflege?

Gutes Personal ist heute in Zeiten des Fachkräftemangels nicht nur schwer zu finden, sondern auch schwer zu halten. Aufgrund der demografischen Entwicklung und digitalen Transformation sind Unternehmen heutzutage sehr darum bemüht, ihre Arbeitnehmer möglichst positiv zu motivieren und zu binden. Neben allerlei nicht-monetären Annehmlichkeiten sind Lohn und Gehalt und eine leistungsgerechte, attraktive Vergütung immer noch die top Kriterien für die Annahme eines Arbeitsvertrages. Deshalb investieren Arbeitgeber heute nicht nur viel in ihre Mitarbeiterpflege. Besonders beliebt in Sachen Mitarbeitermotivation sind heute smarte Benefits und Sonderlohnarten, die mehr Netto vom Brutto bieten als teure Bonus- oder Prämiensysteme.

Achtung bei Einmalprämien! Sonderzahlung kann teuer werden

Einmalprämien wie das bekannte 13. Gehalt, Urlaubsgeld, Weihnachtsgeld, Provisionen, Prämien oder Mitarbeiterboni sind grundsätzlich steuerpflichtig. Das Sozialversicherungsrecht folgt dem Steuerrecht und somit sind nicht nur erhöhte Steuern, sondern auch SV-Abgaben bis zu den Beitragsbemessungsgrenzen fällig. Durch die sehr hohen Abzüge und die vergleichsweise geringe Nettoentgelte entsteht trotz Sonderzahlungen Frust. Das muss nicht sein. Korrekt berechnete und richtig umgesetzte freiwillige Sonderzahlungen können als Alternative zum 13. Monatsgehalt über 30 Maßnahmen des Einkommensteuergesetzes nutzen. Viele dieser Sonderlohnarten sind steuerfrei oder werden pauschal besteuert sowie von der SV-Pflicht befreit.

Wie werden Bonuszahlungen versteuert?

Einmalprämien: Steuerberechnung kurz erklärt

Einmalzahlungen, so etwa Mitarbeiterboni und Prämien, sind grundsätzlich steuer- und sozialabgabepflichtig. Eine Bonuszahlung beispielsweise gilt dabei nicht als laufender Entgeltbezug, sondern gehört zu den „sonstigen Bezügen“, die Arbeitnehmer einmalig beziehungsweise nicht regelmäßig erhalten. Steuerlich behandelt wird sie, als wäre sie über das Jahr hinweg in gleichmäßigen Teilen beim Arbeitnehmer eingegangen – auf dieser Basis wird der passende Steuersatz errechnet.

Sozialabgaben: Das müssen Sie wissen

Die Sozialversicherungsbeiträge für Mitarbeiterboni, Prämien und andere Einmalbezüge werden im Monat ihrer Auszahlung berechnet. Um die genaue Beitragshöhe zu ermitteln, wird der bisherige Lohn beziehungsweise das Gehalt des Kalenderjahres angesetzt. Wichtig zu wissen: Da sich der Arbeitnehmer die Einmalleistung wie bereits erklärt über einen gewissen Zeitraum hinweg zusätzlich zu Lohn oder Gehalt erarbeitet, gilt für sie anteilig die jährliche (sprich nicht die monatliche) Beitragsbemessungsgrenze. Letztere deckelt die Sozialversicherungsbeiträge nach oben hin. Überschreiten das laufende Gehalt bzw. der Lohn zusammen mit der Einmalleistung die Grenze, wird der Beitrag auf Basis des Gesamt-Entgelts ermittelt. Steuerfreie und steuerbegünstigte Gehaltsextras oder Benefits sind in der Regel von der Sozialversicherungspflicht befreit.

Ob Mitarbeiterboni oder Einmalprämie: Sonderzahlung an Arbeitnehmer zahlt sich aus

Wichtig zu wissen ist natürlich: Wie werden Bonuszahlungen versteuert? Ja, Einmalzahlungen sind steuer- und sozialversicherungspflichtig. Allerdings ist es möglich, sozialversicherungs- und steuerfreie bzw. steuerbegünstigte Maßnahmen einzusetzen, die den rechtlichen Rahmen nicht übersteigen.

Mit vyble® sind Sonderzahlungen auf Klick erledigt!

Egal ob bei Neueinstellungen, Gehaltserhöhungen oder Sonderzahlungen als Alternative zum Urlaubs- oder Weihnachtsgeld – vyble® ermöglicht eine wirtschaftliche Berechnung und aufwandsneutrale Umsetzung. Vorteile von 10 bis 15 Prozent oder mehr sind keine Seltenheit.

Bitte beachten Sie, dass die Inhalte dieser Seite keine Beratung in rechtlichen Fragen darstellen. Trotz sorgfältiger Recherche können wir keine Haftung für rechtlich relevante Inhalte übernehmen. Bei Fragen empfehlen wir Ihnen, einen Juristen zu konsultieren.